ACマスターカードは100%借りれるって本当?審査基準や審査が心配な方でも可能性があるのか解説!

最終更新日:2025年08月31日

気になる内容をタップ

ACマスターカードは100%借りれる?気になる審査基準は?

結論、ACマスターカードは「100%借りれる」ということはありません。

クレジットカードの発行の際に必ず審査が行われるため、当然審査基準に満たないと判断されれば審査に落ちてしまいます。

しかし、ACマスターカードは比較的審査難易度が低く、審査が不安な方でも通りやすいクレジットカードです。

ACマスターカードの審査基準は大きく以下のとおりです。

- 年齢

- 職業・収入

- 信用情報

- 現在の借り入れ状況

それぞれ以下で詳しく解説していきます。

年齢

まず、ACマスターカードに申し込むには 18歳(高校生を除く)〜72歳という年齢要件を満たしている必要があります。

他社ゴールドカードやプラチナカードだと申し込みができる年齢が20歳以上や30歳以上のものがあります。

そのことを思うと、ACマスターカードは多くの方が申し込めるクレジットカードだと言えます。

また、「学生を除く」などと書かれていないので学生の方でも申し込みできます。

年齢上限が72歳ということは、仕事を退職して年金のみで生活されている高齢の方も含んでいます。

このことから、ACマスターカードは年金収入のみの方も発行される可能性が高いと言えます。

職業・収入

職業・収入はACマスターカードだけでなく、全てのクレジットカードの審査で重視される項目です。

しかし、ACマスターカードは他社クレジットカードと比べると職業が重視されない傾向にあります。

パートやアルバイト、派遣社員、個人事業主の方でも申し込めますし、カードを発行できる可能性は十分にあります。

年金受給者の方でも可能性があります。

しかし、無職の方・専業主婦の方は収入がゼロなのでACマスターカードの発行は難しいでしょう。

信用情報

ACマスターカードは他社クレジットカードと比べ、過去の延滞が理由で審査落ちする可能性が低いのが特徴です。

そのため、過去にクレジットカード利用代金やローン返済日を延滞したことがあり、クレジットカードの審査に不安がある方におすすめです。

ACマスターカードが延滞による審査落ちの可能性が低いのは、あくまでも他社クレジットカードと比較した場合であり、延滞の回数や金額によっては審査落ちする可能性は十分にあることに注意しましょう。

自己破産などの金融事故がある方は、多くのクレジットカードと同様にACマスターカードも発行されない可能性が高くなります。

現在の借り入れ状況

他社カードローンの借入状況も、ほぼ全てのクレジットカードの審査で重視されます。

その理由は、カードローンの借入金額が多い人は、クレジットカード利用代金の支払い能力が下がるからです。

カードローンなど借入ができる総額は、法律で年収の3分の1以内までと決まっています。これを総量規制といいます。

この総量規制が理由で、カードローンの契約金額が多いとACマスターカードの審査は不利になります。

一般的なクレジットカードは、カードローンの契約金額が多い人だとキャッシング枠が0円で発行されます。

先ほど説明した総量規制が適用されるのは、クレジットカードのキャッシング枠のみです。

ショッピング限度額の上限は法律で明確に決められていないので、クレジットカード会社の判断で発行できます。

ところが、ACマスターカードは必ずキャッシング枠が設定される珍しいクレジットカードです。

ACマスターカードがキャッシング枠ゼロで発行されることはありません。

そのため、他社カードならキャッシング枠ゼロで発行される方であっても、審査落ちとなりカードが発行されないのです。

このことから、総量規制に不安がある方は、ACマスターカードではなく他社クレジットカードの申し込んだ方が発行される可能性が高くなります。

パターン別にACマスターカードの審査通過可能性を解説

学生・バイト・フリーター

学生の方やバイトをしている方、フリーターの方でもACマスターカードを発行できる可能性は十分あります。

ただし、「安定した収入」が求められるので、バイトを始めて間もないタイミングで申し込むのは避けましょう。

3,4か月ほど同じ職場で勤務し、毎月の収入金額を安定させるのがポイントです。

個人事業主・派遣社員・契約社員

個人事業主・派遣社員・契約社員の方でも問題なくACマスターカードに申し込むことができます。

ただし、上記の方々は在籍確認の際に申告する職場の電話番号で悩むかもしれません。

| - | 申告する電話番号 |

|---|---|

| 個人事業主・自営業 | 携帯電話 書面による在籍確認になる可能性高い |

| 派遣社員 | 派遣元の電話番号 |

| 契約社員 | 契約元の電話番号 |

基本的には上記のとおり電話番号を入力しましょう。

派遣社員・契約社員の方は自分が電話に出られなかったり、上手く在籍確認が取れないケースもあります。

そのため、事前に派遣元・契約元に話をしておくか、アコムの担当者に相談し書面での在籍確認に変更してもらうのがおすすめです。

年金受給者の方

年金受給者は申し込めないクレジットカードが多い中、ACマスターカードは年金受給者でも申し込むことができます。

ただし、年金以外に安定した収入があることが条件です。

そのため、バイトやパート、自営業で収入を得ている必要があります。

また、ACマスターカードは申し込みが72歳までとなっています。

80代の方は、以下の3つで借り入れるのがおすすめです。

専業主婦の方

専業主婦の方は、アルバイトやパートなどで収入を得ていないならばACマスターカードに申し込むことができません。

収入のない専業主婦の方は、配偶者の方の家族カードを発行し利用するのがおすすめです。

また、配偶者の方にバレずにお金を借り入れたいと言う場合は、以下がおすすめです。

- 銀行カードローン

- PayPay銀行カードローン

- セブン銀行カードローン

- イオン銀行カードローン

- 十六銀行ローン

- 消費者金融

- ベルーナノーティス

- レディースキャッシングフタバ

無職の方

無職の方は、ACマスターカードに申し込むことができません。

債務整理・自己破産歴のある方

金融事故をしたことががあると、5〜10年間は信用情報機関に履歴が残ります。

3つの信用情報機関のうち1つでも金融事故の履歴が残っている間は、たとえ審査が柔軟なACマスターカードであっても発行される可能性はありません。

しかし、5~10年経過していれば、信用情報から削除されているため、自己破産・債務整理後の方でも発行できる可能性があります。

そのため、喪明けでクレジットカードの利用代金をきちんと支払う実績を作るのに適しています。

ただし、債務整理をしたときにアコムを対象としていた場合、アコムで「社内ブラック」として情報が残り続け、信用情報が回復しても審査に落ちる可能性が高いです。

ACマスターカードで借入できる金額はいくら?

クレジットカードにはショッピング枠とキャッシング枠があり、それを合算したものが利用可能額になります。

ショッピング枠とはクレジットカードの一括払いでの通常の買い物や各種支払に使える利用枠のことです。

キャッシング枠とは借入できる枠のことをいいます。

つまり、ACマスターカードで借入できる金額は利用可能額からACマスターカードで買い物や支払いした額になります。

例えば、ACマスターカードの利用可能額が30万円だとして買い物や支払いに10万円使ったとすると借入可能額(キャッシング枠)が20万円になるということです。

借入可能額=ACマスターカードの利用可能額ではないということを覚えておいてください。

ACマスターカードでの借入の仕方

通常カードローンで借入を行う際は審査が必要ですが、ACマスターカードを使った借入の場合は、既に作る際に審査を行っているので、借入する度に審査をするということはありません。

ACマスターカードから借入をしたい場合は、アコム・提携先のATM、インターネットから申し込むことができます。

提携先のATMは以下の通りです。- 三菱UFJ銀行

- セブン銀行

- E-net(ファミリーマートなどに設置)

- ローソン銀行

- イオン銀行

- 地方銀行(北海道銀行、北陸銀行、東京スター銀行など)

インターネットで借入する場合だと最短10秒で口座に振り込みをしてくれます。

借入できるのはACマスターカードを受け取った時に通告される限度額までです。

また、その限度額はショッピング枠と合わせた金額なので注意してください。

もし新規の借入の場合は30日間の無利息サービスが適用されます。

しかし、返済方法を毎月払いにすると無利息サービスが適用されないので気を付けて下さい。ACマスターカードのキャッシング機能で借りたお金の返済方法は5種類あります。

キャッシング返済については返済期日を決めることができます。

また、毎月払いとは別に繰上げ返済もできるのでできるだけ早く返済しましょう。

申込

借入

返済

ACマスターカードの基本情報・特徴

| 年会費 | 永年無料 |

|---|---|

| 還元率 | なし(自動キャッシュバック0.25% ) |

| 国際ブランド | Mastercard |

| クレジット上限額 | 10万円~300万円 |

| キャッシング上限額 | 1万円~800万円 |

| 返済方式 | 定率リボルビング方式 |

| 付帯サービス | なし |

| 発行スピード | 最短即日 |

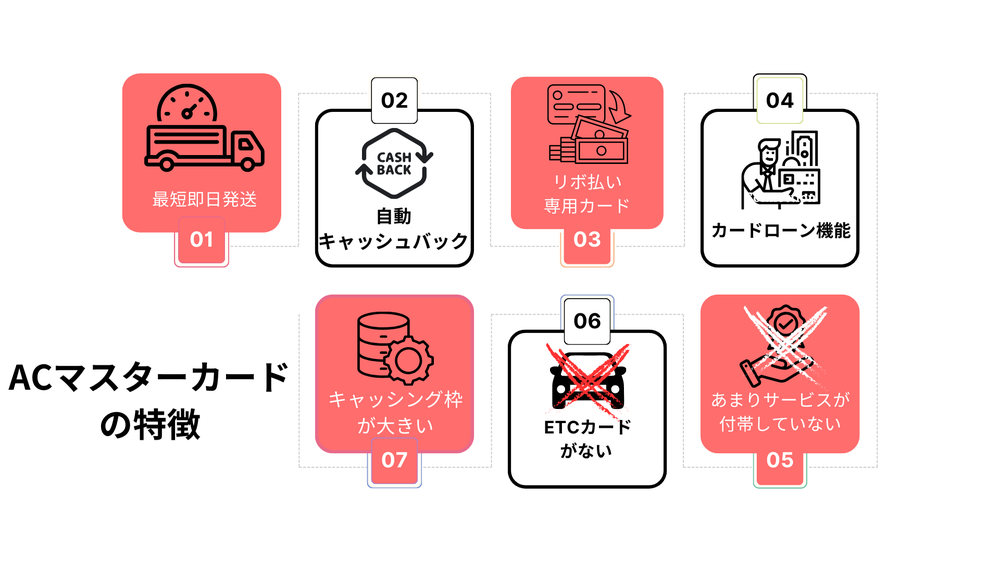

最短即日発行が可能

ACマスターカードは全国の自動契約機(むじんくん)を利用すれば、審査完了後最短即日で発行&受取が可能です。

申し込みにかかる時間を節約することができるので、「インターネット申し込み」→「自動契約機(むじんくん)で受け取り」という方法が最も早くておすすめです。

郵送の場合は最短でも翌々日の発送になるので、急いでいる方は注意するようにして下さい。

※ お申込時間や審査によりご希望に添えない場合がございます

自動キャッシュバック

ACマスターカードは毎月の利用金額から0.25%が自動キャッシュバックされます。

還元率はあまり優れているとは言えませんが、利用しづらいポイントが貯まったり、ポイントの有効期限が切れてしまったりするより有効にキャッシュバックを利用することができます。

ポイントを使うために余計な支出を増やしたり、有効期限を気にしてポイントを管理する手間が必要ないのもメリットのひとつです。

リボ払い専用カード

ACマスターカードはリボ払い専用のクレジットカードです。

毎月の支出を抑えられるメリットがある一方で、返済が長期化すると手数料が高額になってしまう危険性があります。

ACマスターカードの支払いは下記4つの方法があります。

- スマホやパソコンからの銀行振込

- 提携ATM

- アコムATM

- 口座振替

ただし、口座振替(自動引き落とし)をする場合は事前の手続きが必要となるので注意が必要です。

カードローン機能が付いている

ACマスターカードにはカードローンの機能が付帯しています。

クレジットカードとカードローンの利用限度額がそれぞれ設けられており、高い方の利用限度額が適用されます。

他のクレジットカードよりもキャッシング枠が大きい

ACマスターカードの大きな特徴の1つは自動的にアコムでのキャッシング枠が付帯するということです。

通常のクレジットカードよりキャッシング枠は大きく、たくさんのお金を借りることができます。

ショッピング枠と同じ金額のキャッシング枠が付帯されるクレジットカードは他にはなかなかありません。

お金に困った時はとても頼りになるキャッシングですが、自分の返済能力をしっかりと見極めた上で利用することを強くお勧めしたいと思います。

ETCカードはACマスターカードにない

ACマスターカードには残念ながらETCカードの設定はありません。

高速道路を利用する際に非常に便利なETCカードですが、もしこのカードが欲しいなら他のクレジットカードを申し込む必要があるでしょう。

そしてETCカード目的でクレジットカードに申し込むなら、ACマスターカードはお勧めすることができません。

ただしETCカードは他の方法でも入手することができますから、 ACマスターカードをあきらめる必要はないでしょう。

ポイントや海外旅行保険などのサービスはない

多くのクレジットカードにはポイントサービスや海外旅行保険などのサービスが付いてきますが、ACマスターカードにはそのような機能は一切ありません。

このクレジットカードが決済機能のみのカードに振り切っているため、余計な機能は一切付帯していないのです。

もし海外旅行などで保険が付いているクレジットカードが良いと言うなら、違うカードを検討した方がいいかもしれません。

旅先で怪我や病気になったときの保険を使いたいなら、このカードは向いていないかもしれません。

アコムACマスターカードの審査時間と発行までの時間

ACマスターカードの審査は早く、最短即日でクレジットカードが発行されます。

審査自体は、営業時間内に申し込んだ場合最短20分で完了します。

申し込み後、30分程度で担当者から電話がかかってきて本人確認ができたら完了となります。

審査結果はメールか電話で知らされます。

最も早いのは自動契約機(むじんくん)

インターネットでの申し込み後、自動契約機(むじんくん)での受け取りを選択すると、一番早くカードを手に入れることができます。

自動契約機(むじんくん)は北は北海道・南は沖縄まで、全国にあり、営業時間は9:00~21:00です。

基本的に年中無休(年末年始を除く)なので、仕事帰りなどの空き時間でも受け取れます。

土日祝でも審査・発行可能

申し込みは24時間OKで、営業時間内であれば土日・祝日などの休日でも、審査が完了しカードの発行まで行われます。

- アコム窓口:9:30~18:00(土日祝日は休業)

- 自動契約機(むじんくん):9:00~21:00(年中無休※年末年始は除く)

必要な書類は運転免許証のみ

ACマスターカードは、他社クレジットカードと同じように運転免許証さえあれば申し込める点もメリットです。

運転免許がなくても健康保険証やマイナンバーカード1点があれば問題ありません。

運転免許証か健康保険証なら、ほぼすべての方が簡単に用意できるのではないでしょうか?

基本的に収入を証明する書類は不要ですが、もし50万円以上の契約をする場合は収入を証明する書類が必要となります。

在籍確認はアコムだとバレない

ACマスターカードの在籍確認とは、申し込みのときに入力した勤務先に本当に在籍してるかをカード会社が確認することです。

ACマスターカードに申し込んだ際も、他社クレジットカードと同じように発行会社であるアコムから在籍確認が行われます。

ただ、在籍確認の電話はアコムの担当者は会社名を名乗らず個人名で行われます。そのため、勤務先の上司や同僚にアコムのカードに申し込んだことはバレません。

また、在籍確認の目的は、申込者が本当にその会社に在籍しているかどうかです。

もしも外出や出張、休暇などでその日会社にいなかったとしても、会社に所属していることさえ確認できれば問題ありません。

【まとめ】ACマスターカードは100%借りられるって本当?

ACマスターカードは発行するのに審査があるため、100%借入することが出来るとは言えません。

しかし、ACマスターカードの審査が柔軟なので審査基準に満たしているという方はぜひ申し込んでみてください。

ナットクは、埼玉県久喜市と東京都渋谷区に拠点を持つリーディングテック株式会社が運営しています。全ての記事は日本証券業協会が認定する一種証券外務員資格を保有する者が内容を確認しています。

| 会社名 | リーディングテック株式会社 (LeadingTech Inc.) |

|---|---|

| 会社URL | https://leadingtech.co.jp/ |

| 登記上の本店所在地 | 埼玉県久喜市南栗橋5-19-12 |

| 東京支店所在地 | 東京都渋谷区円山町5-4 |

| 法人番号 | 4010601056469 |

| グループ会社 | デジマティクス株式会社 (Digimatics Inc.) |

| グループ会社URL | https://digimatics.jp/ |

| 適格請求書事業者登録番号 | T1030001144890 |

また、クレジットカードに関する正確な情報を提供するため、記事内の情報は以下の公的機関等を参照しています。

公益財団法人日本クレジットカウンセリング協会、一般社団法人クレジットカードアドバイザー協会、日本カード情報セキュリティ協議会、特定非営利活動法人日本ネットワークセキュリティ協会、一般社団法人日本資金決済業協会、一般社団法人日本クレジット協会、電子決済等代行事業者協会、日本クレジットカード協会

なお、当サイトは掲載各社(アコム株式会社等)からの広告収益をコンテンツ制作費に充てています。しかし、当サイトの掲載情報やランキングにおける提携事業者サービスへの評価は、提携の有無や金銭による影響を一切受けておりません。

クレジットカードの支払いやリボ払い等の返済についてお困りの方は、貸金業相談・紛争解決センターへご相談いただくか、0570-051-051までお電話ください。