ACマスターカードの審査に通る方法|申込前に知っておきたい情報とは?

最終更新日:2025年11月08日

ACマスターカードの絶対に審査に通ることは可能なのでしょうか。

この記事ではACマスターカードの審査に絶対に通るために、知っておきたい情報を解説します。

気になる内容をタップ

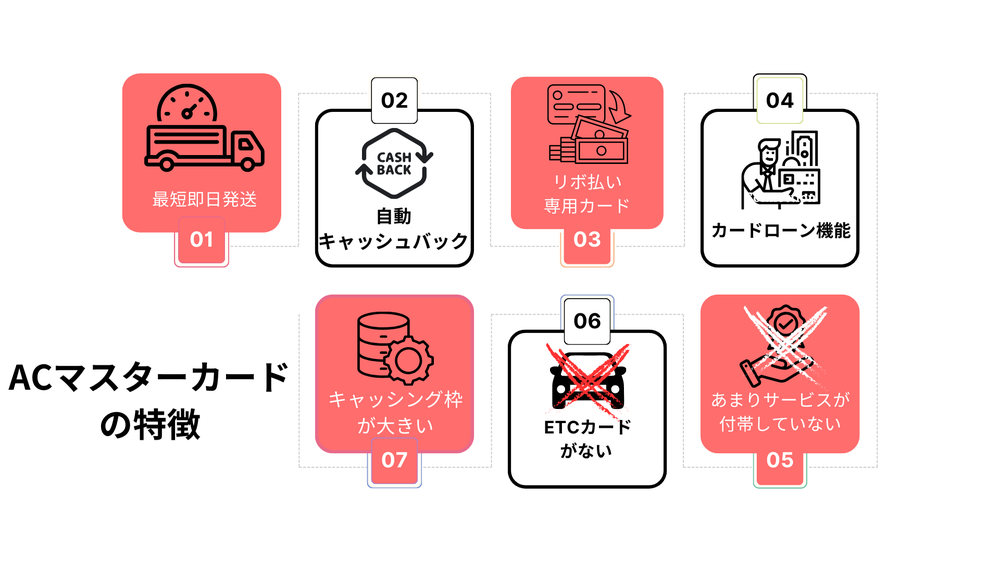

- ACマスターカードの特徴

- 最短即日発行が可能

- 自動キャッシュバック

- リボ払い専用カード

- カードローン機能が付いている

- 他のクレジットカードよりもキャッシング枠が大きい

- ETCカードはACマスターカードにない

- ポイントや海外旅行保険などのサービスはない

- 審査が不安なら独自の審査基準を設けているACマスターカードがおすすめ

- アコムならではの審査基準を設けている

- 審査で重視されるのは「信用」よりも「返済能力」

- まずは3秒診断を試してみよう!審査否決の不安を減らせる

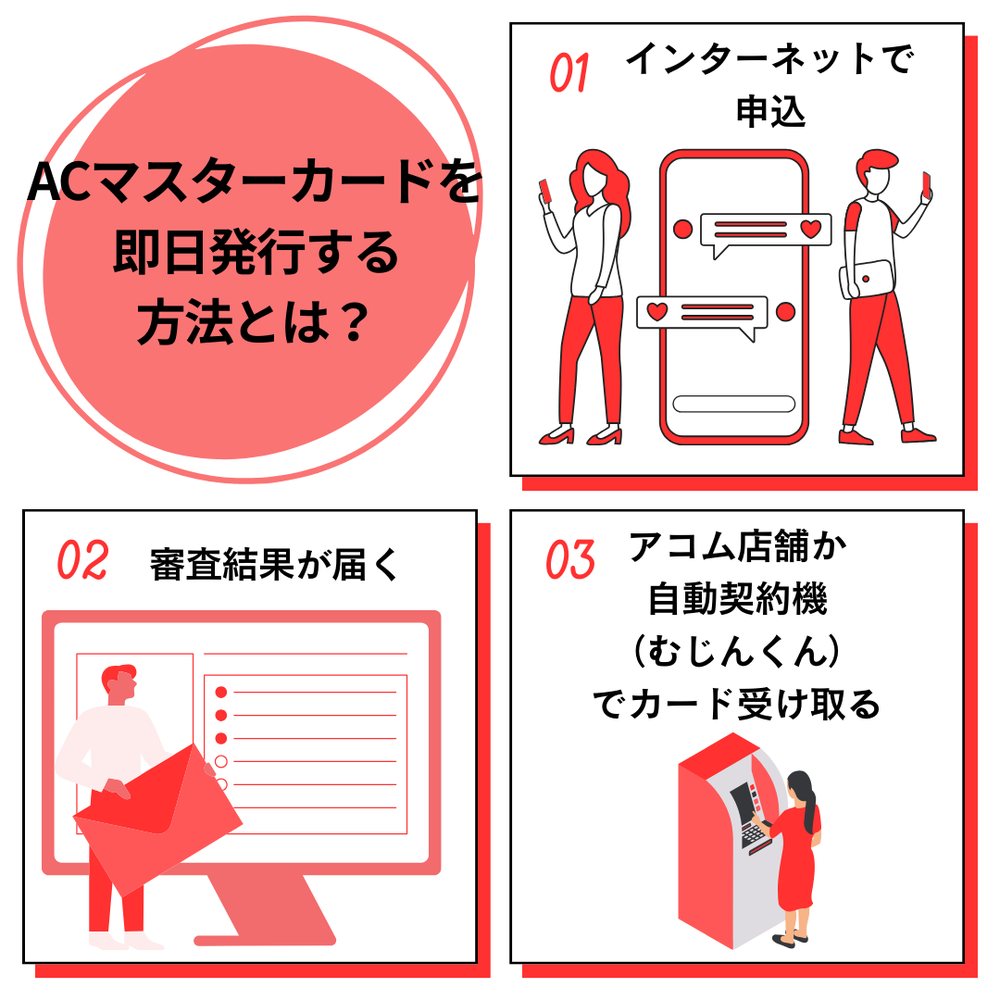

- ACマスターカードを即日で発行する方法とは?

- インターネットで申し込みを行う

- 審査結果がアコムから届く

- 最寄りのアコム店舗か自動契約機(むじんくん)でカードを受け取る

- ACマスターカードで利用と返済を繰り返していくことで、信用力が上がる可能性も

- ACマスターカードは多重債務者でも作ることが出来る?

- アコムを経営しているグループで借入している場合は審査通過する可能性は低くなる

- 多重債務者がアコムに申し込みたいなら他社への返済に目途が立ってから

- 審査に通るか不安なら3秒スピード診断をしよう

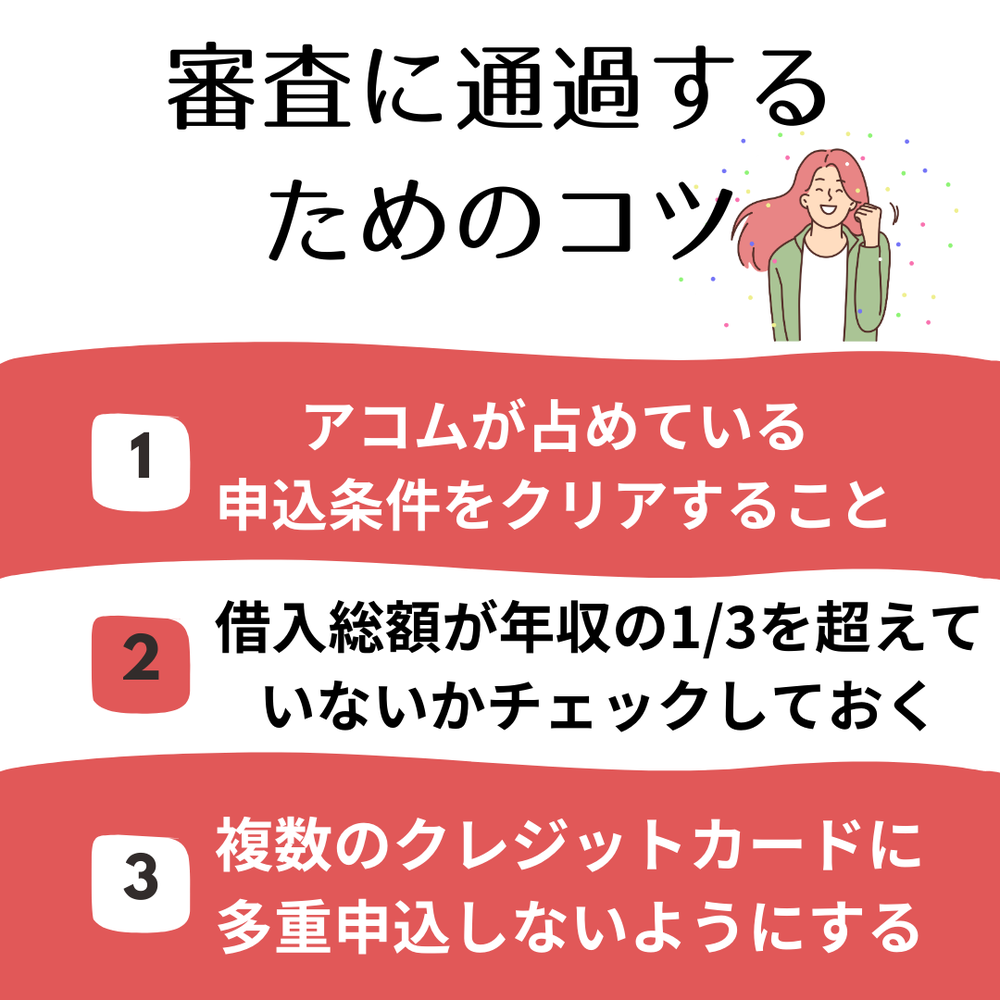

- ACマスターカードの審査に通過するためのコツ

- ①アコムが示している申し込み条件をクリアすること

- ②借入総額が年収の1/3を超えていないかチェックしておく

- ③複数のクレジットカードに多重申し込みしないようにする

ナットクでは、アフィリエイトプログラムを利用し、アコム社から委託を受け広告収益を得て運用しております。

- 引用元

- アコムHP

ACマスターカードの審査に絶対通る方法はないが、審査が不安な人はおすすめ!

ACマスターカードの審査に絶対に通る方法はありません。

それでもACマスターカードは他のクレジットカードと比較しても審査に不安な方におすすめできるクレジットカードといえます。

つまり他のクレジットカードの審査には落ちてしまったけど、ACマスターカードの審査には通ったという人が一定数存在します。

なぜACマスターカードは審査が不安な人におすすめできるクレジットカードといえるのでしょうか。

ACマスターカードの特徴

ACマスターカードは消費者金融系に分類され、カードローンでお馴染みのアコムが発行しているクレジットカードです。

そのため、「ACマスターカードはやばい」「ACマスターカードは怖い」と言われることもありますが、消費者金融はきちんとした法律に則って業務を行っているため、他のクレジットカード発行会社同様全く心配する必要はありません。

発行元が消費者金融であっても、使い勝手は通常のクレジットカードと全く同じです。

| 年会費 | 永年無料 |

| 還元率 | なし(自動キャッシュバック0.25% ) |

| 国際ブランド | Mastercard |

| クレジット上限額 | 10万円~300万円 |

| キャッシング上限額 | 1万円~800万円 |

最短即日発行が可能

ACマスターカードは全国の自動契約機(むじんくん)を利用すれば、審査完了後最短即日で発行&受取が可能です。

申し込みにかかる時間を節約することができるので、「インターネット申し込み」→「自動契約機(むじんくん)で受け取り」という方法が最も早くておすすめです。

郵送の場合は最短でも翌々日の発送になるので、急いでいる方は注意するようにして下さい。

※ お申込時間や審査によりご希望に添えない場合がございます

自動キャッシュバック

ACマスターカードは毎月の利用金額から0.25%が自動キャッシュバックされます。

還元率はあまり優れているとは言えませんが、利用しづらいポイントが貯まったり、ポイントの有効期限が切れてしまったりするより有効にキャッシュバックを利用することができます。

ポイントを使うために余計な支出を増やしたり、有効期限を気にしてポイントを管理する手間が必要ないのもメリットのひとつです。

リボ払い専用カード

ACマスターカードはリボ払い専用のクレジットカードです。

毎月の支出を抑えられるメリットがある一方で、返済が長期化すると手数料が高額になってしまう危険性があります。

ACマスターカードの支払いは下記4つの方法があります。

- スマホやパソコンからの銀行振込

- 提携ATM

- アコムATM

- 口座振替

ただし、口座振替(自動引き落とし)をする場合は事前の手続きが必要となるので注意が必要です。

カードローン機能が付いている

ACマスターカードにはカードローンの機能が付帯しています。

クレジットカードとカードローンの利用限度額がそれぞれ設けられており、高い方の利用限度額が適用されます。

他のクレジットカードよりもキャッシング枠が大きい

ACマスターカードの大きな特徴の1つは自動的にアコムでのキャッシング枠が付帯するということです。

通常のクレジットカードよりキャッシング枠は大きく、たくさんのお金を借りることができます。

ショッピング枠と同じ金額のキャッシング枠が付帯されるクレジットカードは他にはなかなかありません。

お金に困った時はとても頼りになるキャッシングですが、自分の返済能力をしっかりと見極めた上で利用することを強くお勧めしたいと思います。

ETCカードはACマスターカードにない

ACマスターカードには残念ながらETCカードの設定はありません。

高速道路を利用する際に非常に便利なETCカードですが、もしこのカードが欲しいなら他のクレジットカードを申し込む必要があるでしょう。

そしてETCカード目的でクレジットカードに申し込むなら、ACマスターカードはお勧めすることができません。

ただしETCカードは他の方法でも入手することができますから、 ACマスターカードをあきらめる必要はないでしょう。

ポイントや海外旅行保険などのサービスはない

多くのクレジットカードにはポイントサービスや海外旅行保険などのサービスが付いてきますが、ACマスターカードにはそのような機能は一切ありません。

このクレジットカードが決済機能のみのカードに振り切っているため、余計な機能は一切付帯していないのです。

もし海外旅行などで保険が付いているクレジットカードが良いと言うなら、違うカードを検討した方がいいかもしれません。

旅先で怪我や病気になったときの保険を使いたいなら、このカードは向いていないかもしれません。

ACマスターカードはやばいと言われる理由とは?

- 消費者金融が発行しているクレジットカードだから

- リボ払いで雪だるま式に支払額がかさむ可能性があるから

- キャッシングで借金する心配があるから

消費者金融が発行しているクレジットカードだから

消費者金融は「闇金」「不当な取り立てが行われる」「高利」という印象があるかもしれません。

そんなところから発行しているクレジットカードは怪しい・怖いと思うかもしれません。

しかし、ACマスターカードを発行しているアコムは金融庁にしっかり登録されている貸金業者なので安心して利用することが出来ます。

リボ払いで雪だるま式に支払額がかさむ可能性があるから

リボルビング払いとは、クレジットカードの支払いの一つで、支払いを数か月にわたって一定額で分ける支払いのことです。

月々の支払い額が変化しないこと、手数料がかかることが特徴です。

この手数料は金利がとても高く、15%前後となっています。

リボ払いをうまく扱うことが出来ればとても便利な支払方法なのですが、使い方を間違えてしまった場合大変なことになってしまいます。

リボ払いは自分で毎月の返済額を自分で決められるのが嬉しいポイントですが、しかしそれゆえに、毎月の返済額を少額にしてしまい、手数料がかさみ返済しているつもりが全然払いきれないという事態に追い込まれてしまうケースがあります。

これもリボ払いの落とし穴です。

ACマスターカードはリボ払いでしか毎月の利用額の支払ができません。

このような落とし穴にはまらないようにするには毎月の設定額を毎月自分が使う額よりも多い額に設定するようにしましょう。

リボ払いは毎月の利用額を上回らなければ、利用額分だけ口座から引き落とされます。

また、アコムカードACマスターカードは翌月7日以降にリボ払いの手数料がかかるため、6日までに設定額を超えてしまった金額を支払えば金利がかかることはありません。

このようにすれば、金利を払わずに安全に利用することが出来ます。

賢く利用しましょう。

キャッシングで借金する心配があるから

ACマスターカードはアコムからキャッシングすることが出来ます。

その方法は簡単でATMやスマホから借入可能です。

しかし、その簡単さや気軽さからキャッシングにすぐ手を付けてしまいそうという方がいらっしゃるかもしれません。

キャッシングをしないような状態になれるように、自分のお金をきちんと管理するなどの対策をおこないましょう。

審査が不安なら独自の審査基準を設けているACマスターカードがおすすめ

クレジットカードの審査に落ちてしまったけど、何とかクレジットカードが欲しいと思っているなら、「ACマスターカード」が1番お勧めです。

なぜならこのクレジットカードは消費者金融独自の審査を行っていて、他のクレジットカードとは全く異なる審査基準になっているからです。

チェックされるポイントが異なるので、他のクレジットカードに落ちてしまったとしてももしかしてACマスターカードなら審査をクリアできるかもしれませんね。

アコムならではの審査基準を設けている

アコムの審査において最終的な判断を決定するのは社内の金融担当者です。

消費者金融アコムならではの審査基準についてチェックしていきたいと思います。

そしてアコムが最も重要視する審査のポイントは「返済能力」にあります。

もちろん信用情報機関を使ったチェックを行っているため、そこは抜かりはありませんが、返済能力があると認めてもらうことができれば他のクレジットカードの審査に落ちてしまったとしても、審査をクリアできる可能性が十分にあるというわけなのです。

審査で重視されるのは「信用」よりも「返済能力」

一般的なクレジットカードは信用を重視しています。

例えば、過去にクレジットカードの支払いを滞納していないか、とか、他のクレジットカードの審査に落ちた経験がないかなど、申し込んだ人の過去の実績を重点的にチェックしているのです。

一方消費者金融は、「今」の勤務状態や安定した収入を読むなど、「現在」のあなたの状況をチェックしています。

お金を貸しても返してくれるだけの能力があるかどうか、が最も大切なわけです。

まずは3秒診断を試してみよう!審査否決の不安を減らせる

ACマスターカードの審査は独自に行われると言うものの、クレジットカードの審査に何個も落ちていると、本当に自分が審査に通るのか不安になる人も多いはずです。

そんな時はホームページにある3秒診断を利用してみましょう。

ACマスターカードの審査の基準は社内の秘密のために絶対に公になる事はありませんが、この3秒診断を利用すれば審査をクリアできるかどうか簡単にチェックすることができるんです。

ここで借り入れできる可能性が高いと判断されれば、自信を持って審査を受けることができるのではないでしょうか。

ACマスターカードを即日で発行する方法とは?

ACマスターカードは、申し込んだその日のうちにカードを発行してもらえるのが魅力的なクレジットカードです。

土曜日や日曜日、祝日であっても問題なく発行することが可能なのでとにかく今日中にクレジットカードが必要だと言う人にとても人気があるのです。

このクレジットカードは申し込んでから審査は最短20分と非常にスピーディーです。

※お申込時間や審査によりご希望に添えない場合がございます

ACマスターカードを即日発行してもらうためのポイントを解説していきます。

インターネットで申し込みを行う

ACマスターカードは、24時間365日いつでもインターネットから申し込みをすることができます。

消費者金融のアコムのホームページにアクセスし、必要事項を記入すれば申し込みは完了します。

パソコンの操作に慣れていればあっという間に入力は完了しますし、あまり慣れていなかったとしても10分もあれば十分に完了するボリュームになっています。

もちろん入力フォームには余計な情報を入れる必要は無いので、サクサク入力が進むはずです。

審査結果がアコムから届く

入力フォームに必要事項を入力してしばらく待つと、アコムから直接審査の結果が報告されます。

アコムのオペレーターから本人の確認がありますから、電話には必ず出るようにしましょう。

あなたが無事に仮審査に合格していれば、そのままクレジットカードの発行手続きがスタートします。

審査の結果は申し込みをしてから最短20分程度で分かりますから、少し違うことをして待っている完了するはずです。

最寄りのアコム店舗か自動契約機(むじんくん)でカードを受け取る

仮審査を無事通過したら、最寄りのアコムの店舗に行くか、自動契約機に行きましょう。

その場で手続きを完了させればACマスターカードを発行してもらうことができます。

このカード発行することができる店舗やATMは、北は北海道、南は九州・沖縄まで全国にあります。

なおこちらのクレジットカード郵送でも受け取ることが可能ですが、郵送の場合はその日のうちに受け取ることができず一週間程度時間がかかってしまいます。

当日中に欲しいなら店舗に出かけるようにしましょう。

ACマスターカードで利用と返済を繰り返していくことで、信用力が上がる可能性も

ACマスターカードを利用して利用実績を着実に積んでいくと、

・キャッシングの限度額を上げやすくなる

・各種ローンの審査に通りやすくなる

といったメリットもあります。

あなたがどんなクレジットカードの使い方をしているかと言う実績は、全国の個人情報信用機関に全て集中されます。

これはクレジットヒストリーといいます。

良いクレジットヒストリーを積んでいくとあなたに対する信用がどんどん貯まり、自動車ローンや家のローン等の審査も通りやすくなるのです。

ACマスターカードはフリーターや派遣でもOK!

気になるACマスターカードの審査の難易度はどのぐらいなのでしょうか。

フリーターや派遣といった働き方が流行っていますが、正社員以外でも審査を通ることができるのでしょうか。

もちろん可能です。

公式ホームページを見ると分かりますが、「パートアルバイトも大丈夫」と記載されています。

このクレジットカードは、毎月安定した収入があれば、収入が多くても少なくても問題なく作ることができるようになっています。

フリーターや派遣社員、ときには主婦でも審査を通過ができる可能性があります。

勤続形態別での審査通過難易度について

職業や勤務形態ごとに、このクレジットカードの審査などをチェックしていきたいと思います。

正社員や公務員は問題なくクリアすることができますし、自営業や個人事業主ももちろん大丈夫です。

フリーターや派遣社員、パートやアルバイトも問題なく審査をクリアすることができます。

ただし学生は注意が必要です。

アルバイトなど安定した収入があることを認めてもらう必要があるでしょう。

また専業主婦は安定した収入がないため、審査をクリアするのは難しいと思われます。

ACマスターカードは多重債務者でも作ることが出来る?

ACマスターカードは多重債務者でも審査に通過する可能性はあります。

多重債務者は一般的に3~4社から借入を行っている人を指します。

アコムを経営しているグループで借入している場合は審査通過する可能性は低くなる

ACマスターカードを発行しているアコムは三菱UFJフィナンシャル・グループで経営されていて、 三菱UFJフィナンシャル・グループはアコムの他にも貸金を行っています。

例えば、三菱UFJ銀行カードローン「バンクイック」やau自分銀行のカードローンなどがあります。

三菱UFJフィナンシャル・グループ内で何社も借入を行っているとアコムの審査に通過しない可能性が高くなります。

多重債務者がアコムに申し込みたいなら他社への返済に目途が立ってから

アコムは何社から借入をしているのかよりは返済額を重視する傾向があります。

今の収入に対して、今の返済額にプラスにして、ACマスターカードの毎月の利用額の支払ができるのか判断します。

申込む時は返済額を小さくしてからまたは、ある程度返済に目途が立ってきてたら申し込むと審査に通過しやすくなります。

審査に通るか不安なら3秒スピード診断をしよう

審査に落ちると信用情報に傷がついてしまい、6ヶ月クレジットカードやカードローンの審査が通りにくくなってしまいます。

そんな事態を避けたい!という方はぜひACマスターカードのホームページにある3秒スピード診断を利用してみてください。

年齢・年収・借入額を入力するだけで審査に通過する可能性が高いかどうか診断してくれます。

ただし、この診断でいい結果が出たとしても、絶対に審査に通過するわけではないので注意してください。

審査に通過できなかった場合は三井住友銀行カードローンがおすすめ

- 引用元

- 三井住友銀行カードローン:公式

| 利用限度額 | 800万円 |

|---|---|

| 審査時間 | 最短当日 |

| 融資までの時間 | 最短翌日 |

| 借入金利 | 年1.5%~14.5% |

| 無利息サービス | × |

| 土日の借入 | 〇 |

| 貸付対象 | お申し込みいただける方/お申込時の年齢が満20歳以上満69歳以下で、原則安定した収入のある方。 (年金収入のみの方はご利用いただけません)当行指定の保証会社であるSMBCコンシューマーファイナンス株式会社の保証を受けられる方。 |

| 対応可能な取引方法 | ATM、口座振込、スマホアプリ |

| 在籍確認 | 原則電話で在籍確認 |

| 郵送物 | × |

三井住友銀行カードローンは、銀行カードローンのため大手消費者金融と比べて金利が低いのが大きな特徴です。

また、銀行カードローンには珍しく、三井住友銀行の口座を持っていなくても申込ができるので口座を作る手間と時間が省けます。

さらに、返済日が5日、15日、25日、月末から自由に選べるので「ちょうど給料日前が返済日に設定されていて支払えない...」という事態を回避でき、計画的に返済できます。

しかし、三井住友銀行カードローンに限らず、銀行カードローンは消費者金融と比べて審査が厳しく、即日融資ができません。

さらに、大手消費者金融と違い、在籍確認の方法は原則書類ではなく勤務先に電話で行いますし、銀行名を名乗ります。

そんな時は「クレジットカードに申し込んだ」「(両親や家族が)住宅ローンを申込んで、その保証人になっている」などの言い訳をすれば問題ないでしょう。

審査が早い!プロミス

ACマスターカードは本人確認が必須

ACマスターカードは審査の際に本人確認や在籍確認があります。

本人確認とは、申し込み用紙に記載された内容と申し込んだ人が同一かどうかチェックするためのものであり、在籍確認は申し込み用紙に記載された職場にあなたが本当に働いているのかチェックするために行われる作業です。

ACマスターカードの場合、条件を満たせば書類でこれらの作業を済ませることができます。

それぞれについてより詳しく解説していきたいと思います。

本人確認で使える書類一覧

ACマスターカードの本人確認で使える書類は、運転免許証やマイナンバーカードです。

本人確認で利用できる書類の大前提として、顔写真と名前住所が載っていれば本人確認書類として認定してもらうことができます。

またこれ以外にもパスポートや住基カードも利用することが可能です。

詳細はアコムに確認してみると良いでしょう。

意外と便利の書類が本人確認として利用できるかもしれませんね。

またこれらの身分証明書を持ってない人も何か代用できるか相談してみましょう。

※上記の交付を受けていない方は健康保険証も可

書類での在籍確認可能となっているACマスターカード

一般的なクレジットカードは審査の時に在籍確認の電話があり、基本的に省略することはできません。

しかしACマスターカードは、書類で在籍確認に対応してくれるのです。

理由としてカードを発行している会社が消費者金融アコムだからと言う理由があるのです。

最近の給与明細の写しや健康保険証が揃っていれば、原則、勤務先への電話による在籍確認を省略することができるようです。

詳しくはアコムの担当者と相談してみると良いでしょう。

きっと相談に乗ってくれるはずです。

ACマスターカードの審査に通過するためのコツ

ACマスターカードは審査の基準についてオープンにしていませんが、一般的なクレジットカードの審査の対策を行っておけばほぼ間違いなくクリアすることができるはずです。

①アコムが示している申し込み条件をクリアすること

アコムが審査の基準として提示しているのは、安定した収入を確保していることです。

この条件に当てはまらない人は、申し込みをしても審査にたどり着くことはできないでしょう。

学生やアルバイトでも、この条件に当てはまるなら申し込むことができます。

②借入総額が年収の1/3を超えていないかチェックしておく

もしあなたが他の金融機関から借り入れを行っているなら、借り入れをしている総額が年収の3分の1を超えていないかチェックしましょう。

こちらのカードはカードローン機能が付いているため、総量規制の対象となっているのです。

総量規制とは貸金業法と言う法律に則って定められたルールで、個人の借入総額を年収の3分の1までに制限すると言うルールです。

このルールを超える金額を借り入れている人は、ACマスターカードを作ることはできません。

③複数のクレジットカードに多重申し込みしないようにする

いくら審査が簡単だからと言って、短い間に複数のクレジットカードに多重申し込みをしていると審査に落ちてしまう可能性があります。

たくさんのクレジットカードに申し込んでいるとお金に困っている人だと認識されてしまう可能性が高いからです。

クレジットカード会社としても貸し倒れのリスクが高いので、そういった人にクレジットカードを発行することは戸惑うはずです。

複数のクレジットカードに半年の間に申し込む事はできれば避けたいものですね。

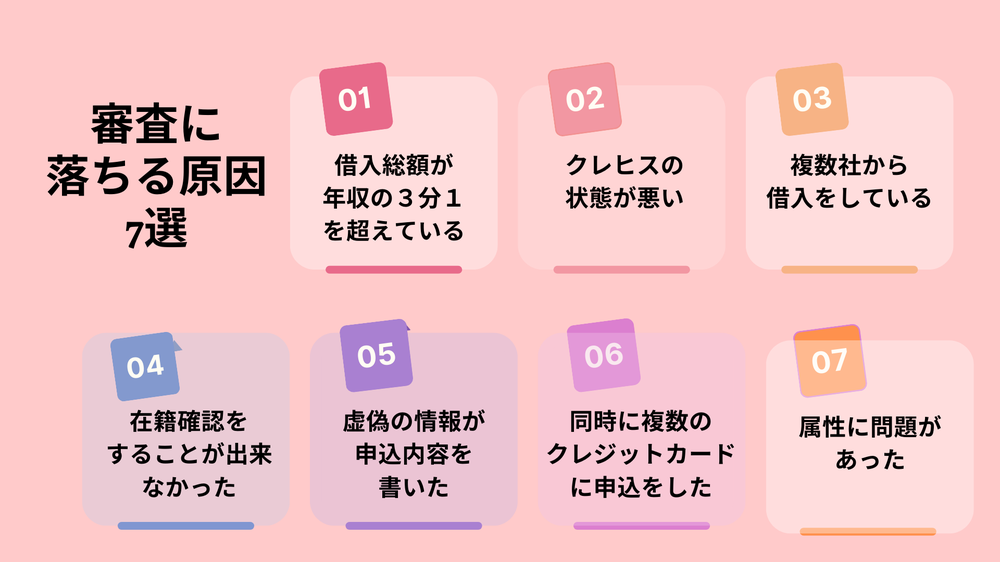

ACマスターカードの審査落ちの原因7選!

ACマスターカードは消費者金融系のカードではありませんが審査を行うのが消費者金融大手のアコムなため実質的に消費者金融系のカードと同じような審査を受けることになります。

消費者金融の審査というとカードローンを連想する人が多いでしょう。

実際、アコムの審査内容はカードローンのものによく似ていると言われています。

そのため安定した収入がある人しか審査をパスできません。

無職の方がACマスターカードの審査に通過する可能性は限りなく低いでしょう。

ここからはACマスターカードの審査に落ちる原因をより深く分析していきます。

ACマスターカードは一般的なクレジットカードと同じようにクレヒス、借入残高、勤務先、属性などが審査で問題になることが多いです。

【審査落ちの原因①】借入れ総額が年収の3分の1を超えてしまっていた場合

借入額には上限があります。

上限が定められているのは総量規制と呼ばれる法律で、年収の3分の1を超える借金は医療ローンなど一部例外はあるものの基本的にできないことになっています。

そのためACマスターカードを申し込んだ際に総量規制が定める上限額と同額の借入がある場合はカードの発行が認められません。

これはクレジットカードのキャッシング枠が借入額として判断されるためです。

借入の上限額を超えることになるため審査は確実に落ちます。

【審査落ちの原因②】クレヒスの状態が悪かった場合

クレヒスとはクレジットヒストリーの略で、個人のクレジットカード利用履歴を記録したものです。

知名度は高くありませんが日本には信用情報機関と呼ばれている組織があり、ローン履歴やクレジットカード利用履歴を記録・保存しています。

このクレジットカード利用履歴に延滞や支払いの遅れが多く記録されていると支払い能力を低く評価されます。

何度もカードの支払いを遅れていると、きちんとカード利用料金を支払う人だとは評価されません。

つまり、ACマスターカードはブラックだと審査に通ることが難しいです。

【審査落ちの原因③】複数社から借入れをしていた場合

複数の金融機関から借入をしている人も審査スタッフから辛い評価を受けることが目立ちます。

借金があると毎月の返済に加えて利息が発生するため支払い能力は目減りします。

これに加えて複数から借入している人は多重債務のリスクが高いため余計に警戒されます。

カードを発行したところで他社の返済に利用されるだけでキャッシングした分が支払われることは無いと判断されるでしょう。

そうなれば支払い能力の評価はゼロですから審査を通過できる可能性はありません。

多重債務者でもACマスターカードの審査に通る?

ACマスターカードは、多重債務でも利用できる可能性があります。

ただし、以下の特徴があると審査に落ちてしまう可能性があるため注意してください。

- 延滞・滞納を繰り返しブラックリスト入りしている

- 無職で在籍確認を実施できない

- 借り入れ総額が年収の1/3を超えている

- 複数社に申し込んでいる

【審査落ちの原因④】在籍確認をすることができなかった場合

申込者が勤務している会社に電話をして、申込者がその職場で働いているか確認するのが在籍確認です。

手間のかかる在籍確認を行う理由は勤務先が支払い能力の評価を大きく左右するためです。

他社から借入していても安定した収入が期待される大企業に勤めているなら、ある程度の借入は大目に見てもらえる可能性があります。

また、ACマスターカードの在籍確認は周りにバレないと言われているので、審査通過のためにはきちんと在籍確認を行いましょう。

【審査落ちの原因⑤】虚偽の情報が申込内容にあった場合

ケアレスミスで審査に落ちる場合の原因のほとんどは申請内容に不備があったためです。

申込書の内容に不備があると審査スタッフは正確に申込者の支払い能力を評価できません。

そのため不備がある申込書は何の価値もありません。

判断材料として使えませんから即座に審査を落とされます。

申し込み内容で間違いやすいのは年収や勤続年数です。

バレないだろうと思い実際より良い数値を入れる人がいますが、実際は簡単にバレます。

各種データから年収などを正確に推測するシステムがあるため誤魔化しは通用しません。

【審査落ちの原因⑥】同時に複数のクレジットカードに申込みをしていた場合

クレジットカードの審査では個人信用情報をよく調べます。

調べる内容のなかには最近のクレジットカード申し込み回数も含まれます。

同時にいくつもクレジットカードを申し込んでいる人は審査スタッフに多重債務予備群だと認識されます。

クレジットカードのキャッシング機能や現金化業者を使って現金を入手するのを目的としていると疑われます。

また、クレジットカードを同時に何枚も持っている人からは手数料収入が稼ぎにくい傾向があります。

ACクレジットカードに申し込むなら他のカードはあきらめましょう。

【審査落ちの原因⑦】属性に何かしらの問題があった場合

数多くの属性が審査で調査対象になります。

属性とは年収や雇用形態などの支払い能力を判断するうえで考慮される要素のことです。

調査する属性が多いほど多方面から支払い能力を評価できるため、より正確な判断が可能になります。

年収が高くても簡単に審査を通過できないのは多数の属性が審査されるためです。

稼いでいてもフリーランスで収入が不安定なら高い年収はそれほど審査に良い影響をもたらしてくれません。

どの属性が重視されるかは審査する会社によって異なりますが、申請の際に記入した情報が属性として扱われる傾向があります。

申込書の記入内容に問題があれば属性に不備があるのと同じことですから審査は厳しくなるでしょう。

ACマスターカードをもう1度申し込むには?

取得しやすいACマスターカードでも再申し込みは慎重に行うべきです。

クレジットカードは一度申し込むと次の申し込みまでに最短でも6ヵ月は空けるべきだと言われています。

個人信用情報にクレジットカードを申し込んだ情報が記載されるため、短い期間で再申し込みをすると属性情報が何も変わっていないと判断されて詳しい再審査をせずに落とされます。

審査で重要視される属性は数週間程度で改善できるものではありません。

再度キチンと審査してもらうのに必要になる時間が6ヵ月です。

6ヵ月待てと言われるのはこのためです。

ACマスターカードの審査に落ちてしまったときの対処法

ACマスターカードの審査に落ちた場合、他のクレジットカードを試してみても審査を通過できる望みはほとんどありません。

そのため申し込むなら別の種類のカードにするべきです。おすすめはデビットカードです。

ものによっては支払いを1ヶ月遅らせることもできます。

お得なポイント制度を利用できるものもあるため馬鹿にできません。

そして何より審査が無いためクレジットカードを作れない方でも問題無く作成できます。

他には家族カードを作るのもおすすめです。

次の項目からは、それぞれの対処法に注目します。

家族カードをつくる

自分でクレジットカードを作れない場合は家族に頼りましょう。

家族カードを活用すれば自分の属性やクレヒスがどんなにひどくてもクレジットカードを手にできます。

家族カードは家族が利用できるクレジットカードです。基本的な機能は一般的なクレジットカードと同じです。

違いはオリジナルカードのコピーというだけです。

コピーですから利用履歴や支払い口座は共通です。

また、オリジナルがキャッシング枠を使い切ってしまったら家族カードでキャッシングすることはできなくなります。

メリットとデメリットがあるので申し込む場合は十分に注意すべきです。

デビットカードに申込む

自分専用のカードを用意したい場合はデビットカードがおすすめです。

デビットカードは与信が行われないず、支払いは即座に銀行口座から行われるため口座残高が残っていればいくらでも支払いに利用できます。

しかし銀行の残高が無くなった場合は一切利用できません。

支払いでエラーを起こさないためには銀行口座の残高管理が必要になるでしょう。

デビットカードを発行しているのは銀行です。

デビットカードに興味があるなら自分の口座がある銀行でデビットカードを発行していないか聞いてみましょう。

ACマスターカードを紛失したときの対応策

もしACマスターカードを紛失してしまったときは、すぐに連絡して手続きを行いましょう。

公式サイトにあるフリーコールに電話をかけ、カードの利用停止をしてもらいましょう。

その後、警察に紛失届を出し、郵送、自動契約機で再発行の手続きを実施します。

これらの作業を怠ると何かトラブルがあったときに保証されなくなる可能性があります。

基本的に不正利用された場合はよっぽどのことがないとカード会社が保証してくれる事はないでしょう。

ACマスターカードの利用者3人の体験談

ここからはACマスターカードを実際に発行してもらい利用している人の口コミを見ていきたいと思います。

お金が必要な時にどうしようもなくてカードを申し込みました。引っ越しや自動車の修理の請求が一気に来てしまい、どうしようもなくなってしまったからです。他のクレジットカードの審査には落ちていましたが、このカードは問題なく発行することができました。キャッシング機能を上手に利用してピンチをなんとか乗り切ることができました。他のクレジットカードならこんなことはできなかったと思うと、本当にACマスターカードがあって良かったと思います

年度末は何かとお金がかかりますが、私の場合にはその時期に重なるように突然給料が下がってしまって生活費に困ってしまいました。あまり属性が良くなかったのでクレジットカードの審査に落ちてしまったのですが、ACマスターカードは無事に審査をクリアすることができました。このカードのおかげで年度末の苦しい時期を無事に乗り切ることができて、本当に感謝しています。いざと言う時にキャッシングできると言うのは心強いですね。まだ使ったことがありませんが使ってみたいと思います

ACマスターカードはクレジットカードを申し込むと自動でキャッシング機能が付いてくるのでとても便利ですね。突然お金が必要になったときには重宝しています。実は私は一度自己破産をしてクレジットカードが持てなくなってしまったのですが、時間を置いて信用情報か綺麗になってこのクレジットカードを作りました。やっぱりクレジットカードがある生活は便利です。ずっと現金払いだったので、クレジットが持てる生活を楽しんでいます。

アコムの評判は?口コミをもとに解説

さて、ここからは実際にアコムを利用した人の口コミをチェックして、アコムの評判についてみていきたいと思います。

どんな情報を確認するよりも、実際に利用した人の口コミを聞くのが1番参考になるはずです。

実際にアコムを利用した人の口コミを見てみると、普通に調べてみるだけではわからないポイントが色々と見えてくるはずです。

それでは早速アコムを利用した人の口コミをチェックしてその使い勝手について見てみたいと思います。

アコムの審査に通った人の口コミ

1時間ほどでアコムACマスターカードの審査が終わった。いま理解したのだけど、クレジットカードのみを契約することはできなくて、自動的にカードローンも契約される形になる。それでこんな書類が来てびっくりするのだけど、使わなければ関係ないはず。

アコムの審査に通った人の口コミをチェックするとわかりますが、他のカード審査で落ちたことのある人でもACマスターカードは通るといったケースもあるようです。

アコムの審査に落ちた人の口コミ

ACマスターカードの審査落ちた(´;ω;`) ACカードは作れたから定期的に利用して半年後にまたACマスターカードに挑戦します(´・ω・`) な?マンガ家はクレカを簡単に作れないだろ? マンガ家志望の学生さんは学生の内に絶対にクレジットカード作っとくんやで(´・ω・`;)

職場や収入などの属性から収入が安定していないと判断された場合、審査に落ちてしまう場合があります。

また、これまで金融事故を起こした経験がある人は、アコムの審査に落ちやすいようです。

他の金融機関から複数の借り入れを行っている場合も、アコムの審査では厳しくチェックされてしまうようです。

よくある質問

- ACマスターカードは持っていて恥ずかしい?

- ACマスターカードは審査なし?誰でもOK?100%借りれる?

- ACマスターカードは審査がゆるい?甘い?

- ACマスターカードは在籍確認なし?バレる?

- ACマスターカードは延滞者やブラック状態の人、自己破産・債務整理をした人でも作れる?

- ACマスターカードをつくっても信用に問題はない?

- ACマスターカードが使えないのはなぜ?

- ACマスターカードの利用分の締め日と支払い日はいつ?

- ACマスターカードの利用分の支払はどこにすればいい?

- Q.ACマスターカードは持っていて恥ずかしい?

→A.ACマスターカードにはアコムのロゴがある訳でもないので、スタイリッシュなので特に持っていて恥ずかしいということは無いと思います。

- Q.ACマスターカードは審査なし?誰でもOK?100%借りれる?

→A.ACマスターカードはアコムの審査がありますし、満20歳以上で安定した収入が無いと申し込むことすらできません。また、この審査に通ることが出来ないと借りることが出来ないので、100%借りられるわけではありません。

- Q.ACマスターカードは審査がゆるい?甘い?

→A.ACマスターカードも含め全てのクレジットカードの審査基準は公開されていません。よって審査がゆるいかどうかは断言することはできません。しかし、ACマスターカードは消費者金融クレジットカードに分類されるので審査が不安な方におすすめです。

- Q.ACマスターカードは在籍確認なし?バレる?

→A.ACマスターカードに限らずすべてのクレジットカードには在籍確認があります。しかし、ACマスターカードの場合は原則職場や家への電話で在籍確認をするのではなく、書類で在籍確認を行うため、バレる可能性はかなり低いと考えられます。

- Q.ACマスターカードは延滞者やブラック状態の人、自己破産・債務整理をした人でも作れる?

→A.ACマスターカードは信用情報よりも今安定した収入があるかどうかを重視する傾向があるので、ブラック状態の方でも審査に通る可能性はあります。

- Q.ACマスターカードをつくっても信用に問題はない?

→A.ACマスターカードをつくったからといって信用情報に傷が付くことはありません。しかし、審査に落ちた場合は信用情報に記録されるので、その情報が消える半年の間はクレジットカードの申込を避けるようにしましょう。

- Q.ACマスターカードが使えないのはなぜ?

→A.ACマスターカードが使えなかった場合は、利用限度額が超えている・支払回数が1回払い以外に設定されている・有効期限切れや支払いの遅れがある

- Q.ACマスターカードの利用分の締め日と支払い日はいつ?

→A.ACマスターカードの利用分の締め日は毎月20日(アコムの休業日に当たる場合は前営業日が締め日)です。支払日は35日ごとの支払か毎月指定日に支払かの2種類で選ぶことが出来ます。

- Q.ACマスターカードの利用分の支払はどこにすればいい?

→A.マイページの「インターネットで返す」から支払ができます。他にもATMや口座振替など選ぶことが出来ます。

【まとめ】意外と見落としがちなACマスターカードの審査時の注意点

審査が不安な方にもおすすめなACマスターカードですが、最低限クリアしておきたいポイントは理解してほしいと思います。

・毎月少しでいいので安定した収入を手に入れること

・カードの申し込みをするときに虚偽情報を記載しないこと、誤った記載には気をつけること

・他のクレジットカードや金融機関での借り入れが収入の3分の1を超えないようにしておくこと

このポイントをしっかりと守っていれば、ACマスターカードの審査に落ちる可能性は低いでしょう。

ナットクは、埼玉県久喜市と東京都渋谷区に拠点を持つリーディングテック株式会社が運営しています。全ての記事は日本証券業協会が認定する一種証券外務員資格を保有する者が内容を確認しています。

| 会社名 | リーディングテック株式会社 (LeadingTech Inc.) |

|---|---|

| 会社URL | https://leadingtech.co.jp/ |

| 登記上の本店所在地 | 埼玉県久喜市南栗橋5-19-12 |

| 東京支店所在地 | 東京都渋谷区円山町5-4 |

| 法人番号 | 4010601056469 |

| グループ会社 | デジマティクス株式会社 (Digimatics Inc.) |

| グループ会社URL | https://digimatics.jp/ |

| 適格請求書事業者登録番号 | T1030001144890 |

また、クレジットカードに関する正確な情報を提供するため、記事内の情報は以下の公的機関等を参照しています。

公益財団法人日本クレジットカウンセリング協会、一般社団法人クレジットカードアドバイザー協会、日本カード情報セキュリティ協議会、特定非営利活動法人日本ネットワークセキュリティ協会、一般社団法人日本資金決済業協会、一般社団法人日本クレジット協会、電子決済等代行事業者協会、日本クレジットカード協会

なお、当サイトは掲載各社(アコム株式会社等)からの広告収益をコンテンツ制作費に充てています。しかし、当サイトの掲載情報やランキングにおける提携事業者サービスへの評価は、提携の有無や金銭による影響を一切受けておりません。

クレジットカードの支払いやリボ払い等の返済についてお困りの方は、貸金業相談・紛争解決センターへご相談いただくか、0570-051-051までお電話ください。