【知っておくべき】ダサいクレジットカードとダサくないクレジットカード

最終更新日:2025年06月02日

せっかくクレジットカードを持つなら、ダサいクレジットカードは持ちたくないものです。

お店やインターネットなど、日常生活での支払いならどんなクレジットカードでも大きな問題はありません。しかし、ダサいクレジットカードだと不都合がある場面もあります。

そこでこのページでは、人前で見られてもダサくないおすすめのクレジットカード、そしてダサいクレジットカードを具体的に紹介します。

気になる内容をタップ

クレジットカードの審査が不安な人にはカードローンがおすすめ!

現金での一括払いが難しく、カード決済もできないので、どうしてもローンを組みたい。

そういった状況で審査が通らないと、どうしても不安になってしまいますし、予定していた買い物ができずガッカリしてしまいますよね。

そういった場合、カードローンを利用してみる、という手段に目を向けてみてはいかがでしょうか?

カードローンとは、金融機関が発行する専用カードを使って、ATMでお金を引き出す形で借り入れするサービスです。

これを利用すれば、どのような支払い・請求もローン払いにできます。

代表的なカードローンを紹介するので、ぜひ利用を検討してみてください。

「ダサい」かどうかは人それぞれ

このページで言う「ダサい」「ダサくない」とは、デートや商談、接待など人前で出したときに持たれる印象のことです。

ダサいカードだからといって、ポイントや特典に魅力がなく日常生活での支払いに適していないという意味ではありません。人前での決済には適していないということです。

また、ダサいかどうかは最終的には個人の考え方です。そのため、このページで紹介するカードはあくまで一般論であることをご理解ください。

ダサくないクレジットカードの特徴3つ

ここから、周囲にダサくない印象を与えるクレジットカードの特徴について説明します。

1.プロパーカード

ダサくないクレジットカードの特徴1つ目は、プロパーカードであることです。

プロパーカードとは?

プロパーカードとは、国際ブランドやカード会社が独自に発行しているクレジットカード。具体的にどのカードがプロパーカードなのかは考え方によって意見が分かれます。

ただ、誰もがプロパーカードとして認識しているのは、以下3つです。

- JCBカード

- アメリカン・エキスプレス・カード

- ダイナース・クラブ・カード

上記3つは、国際ブランドを扱っている会社自身が発行している「プロパーカード」です。

なお、VISAとMasterCardは自社でクレジットカードを発行していないため、厳密にはプロパーカードは存在しません。

ただVISAとMasterCardは、三井住友カード株式会社が日本国内での代理店業務を行っています。そのため、三井住友カードがVISAとMasterCardのプロパーカードだと言われることが多くあります。

プロパーカードではないクレジットカードのことを「提携カード」と呼びます。

プロパーカードのメリット

プロパーカードは提携カードと比べ、以下のメリットがあります。

- 知名度が高い

- 招待制のプラチナカードやブラックカードが発行されている

- カードがサービス終了する可能性が低い

- 旅行・グルメサービスが充実している

プロパーカードは発行されてからの歴史が古く、今後も安定してサービス提供されることが予想できます。そのため、長年にわたって使い続けることができます。

また、付帯する旅行・グルメサービスはプラチナカードやブラックカードなど上位カードになるにつれて手厚くなります。

ここまで説明した理由から、プロパーカードは持っていてダサくないクレジットカードだと言えます。

2.洗練されたシンプルなデザイン

ダサくないクレジットカードの特徴2つ目は、洗練されたシンプルなデザインだということです。

クレジットカードの券面デザインは、シンプルなものから個性的なものまでさまざまです。自分の好きなデザインを選べばよいことは言うまでもありません。

ただ、あまりに個性的なデザインだと、自分では気に入ってしたとしても周囲の人から見るとダサいという印象を持たれる恐れがあります。

そのため周囲の目を気にする場面では、洗練されたシンプルなデザインがダサくないクレジットカードです。

また、最近ではカードにカード番号などが書かれていないナンバーレスカードが増えてきています。

ナンバーレスカードも見た目がシンプルでダサくないです。

3.ゴールドカード以上

ダサくないクレジットカードの特徴3つ目は、ゴールドカード以上であること。クレジットカードは、以下4つのランクがあります。

- 一般カード

- ゴールドカード

- プラチナカード

- ブラックカード

一般カードがもっともランクが低く、下に進むにつれてランクが高くなります。クレジットカードのランクが上がるにつれて、年会費とともに付帯サービスが豪華になるのが一般的です。

一般カードがダサいというわけではありませんが、カードのランクが上がるほど周囲から見るとダサくない印象を受けます。カードのランクが上がるほど年会費が高く付帯サービスが充実することは、広く知られているからです。

特にゴールドカード以上だと取得できる年齢が満30歳以上など、条件が厳しくなります。そのため、ゴールドカード以上のカードは周囲にダサくないという印象を与えることができます。

金属製カードは重厚感がある

ごく一部ですが、券面の素材が金属製のクレジットカードも発行されています。

金属製カードは通常のプラスチック製とくらべて明らかに見た目が異なり、重量もあるのが特徴です。クレジットカードにまったく興味がない人が見ても、高級感があります。

なお、金属製カードのサイズや厚さは通常のプラスチック製カードも同じです。そのため、金属製であることが理由で決済ができない場面はほぼありません。

そのため、ダサくないクレジットカード選びにこだわるなら、重厚感のある金属製カードも選択肢の1つです。

ダサくないどころかかっこいいおすすめクレジットカード

ここまでの内容を踏まえ、持っていてダサくないクレジットカードを5種類紹介します。

1.アメリカン・エキスプレス・カード

アメリカン・エキスプレス・カードは、アメリカン・エキスプレスのプロパーカードです。

券面は緑色ですが、月会費1,100円で旅行サービスが充実しており、他社ゴールドカードに匹敵します。

アメリカン・エキスプレス・カードの特徴は、ステータスカードとしての知名度が高いこと。クレジットカードにまったく興味がない人にも「年会費が高くてお金持ちが持つカード」というイメージが浸透しています。

アメリカン・エキスプレスが使えるお店は少ないというイメージを持たれる方もいらっしゃいますが、現在ではそんなことはありません。アメリカン・エキスプレスは国内の決済に強いJCBと提携しており、日本国内だとVISAやMasterCard、JCBとほぼ同じように支払いに利用できます。

| 年会費 | 13,200円 |

| ポイント還元率 | 0.2〜1% |

| ポイント名 | メンバーシップ・リワード |

| 国際ブランド | American Express |

| 電子マネー | なし |

| 付帯サービス | アメリカン・エキスプレス・トラベル オンライン、HIS アメリカン・エキスプレス・トラベル・デスク、エアポート送迎サービス、空港ラウンジ、プライオリティ・パス |

2.ラグジュアリーカード チタンカード

ラグジュアリーカードは、日本で初めて発行された金属製のクレジットカードです。

金属製カードは重厚感があり、デートや商談、接待など、さまざま場面でダサくない印象を与えることができます。

またナンバーレスカードで縦型なので非常にスタイリッシュなデザインです。

充実したホテルやレストランでの優待サービスは、デートやビジネスでの会食との相性が抜群です。

ラグジュアリーカードのメリットとして、ポイント還元率が1%と高いことも挙げられます。

年会費が1万円以上のクレジットカードは、ポイント還元率が0.5%程度と低い傾向です。

しかしこのカードはポイント還元率が高いため、ダサいと思われたくない場面だけでなく日常の支払いにも活用できます。

| 年会費 | 55,000円 |

| ポイント還元率 | 1.0〜2.2% |

| ポイント名 | ラグジュアリー・リワード |

| 国際ブランド | MasterCard |

| 電子マネー | なし |

| 付帯サービス | ラグジュアリーアップグレード、ラグジュアリーカードラウンジ、VIPホテル優待、スーパーカーレンタル優待、空港ラウンジサービスなど |

3.ダイナースクラブカード

- 引用元

- ダイナースクラブカード公式サイト

ダイナースクラブカードは、アメリカン・エキスプレスと比較されることが多いステータスカードです。

券面はシルバーですが、年会費2万円以上と他社ゴールドカードを上回るカードになります。

アメリカン・エキスプレス・カードが旅行サービスが充実しているのに対し、ダイナースクラブカードはレストランや料亭でのサービスが充実しています。

そのため、デートやビジネスで出してもダサくないだけでなく、レストランや料亭での食事でさまざまな優待が受けられます。

| 年会費 | 24,200円 |

| ポイント還元率 | 0.5%〜 |

| ポイント名 | ダイナースクラブ リワードプログラム |

| 国際ブランド | Diners Club |

| 電子マネー | なし |

| 付帯サービス | エグゼクティブ ダイニング、料亭プラン、国内ホテル・旅館での特別優待、国内/海外空港ラウンジサービス、トラベルサービス、会員限定イベントへの招待 |

4.JCBゴールド

- 引用元

- JCBゴールド公式サイト

JCBゴールドは、日本国内で知名度が高いゴールドカードです。発行会社であるジェーシービーは国内で一、二を争う規模の会員数、カード決済総額の実績を持っています。

券面はわかりやすい金色で、ゴールドカードだということを周囲の人にさりげなくアピールできるのが特徴です。

JCBオリジナルシリーズのカードデザインは2021年12月にリニューアルされ、ナンバーレスカードと裏面に番号があるタイプを選択できるようになりました。

またカードのデザインだけでなく、旅行保険などサービスも充実しています。

一定の条件を満たせば「JCBゴールド・ザ・プレミア」の招待を受けられます。JCBゴールド・ザ・プレミアは、JCBゴールドよりも付帯サービスが充実したカードです。そのため、JCBゴールドを持つならぜひ取得を目指すことをおすすめします。

| 年会費 | 11,000円(初年度無料) |

| ポイント還元率 | 0.5%〜 |

| ポイント名 | Oki Dokiポイント |

| 国際ブランド | JCB |

| 電子マネー | QUICPay |

| 付帯サービス | 空港ラウンジサービス、最高1億円の旅行保険、グルメ優待サービス、「JCBゴールド・ザ・プレミア」への招待 |

5.JCB CARD W

- 引用元

- JCB CARD W公式サイト

JCB CARD W(ジェーシービー・カード・ダブル)は、18歳〜39歳の方が申し込める若者向けのカードです。年会費永年無料なので持ちやすい上、知名度が高いJCBが発行しているカードなのでどこで使ってもダサくありません。

どこで使ってもポイント還元率1.0%とお得で、Amazonやスターバックスなど、多くの方が日常的によく使うお店・サイトでのポイントアップが強力です。そのため、普段遣いからここぞという場面まで、幅広く活用できるカードです。

| 年会費 | 無料 |

| ポイント還元率 | 1%〜 |

| ポイント名 | Oki Dokiポイント |

| 国際ブランド | JCB |

| 電子マネー | QUICPay |

| 付帯サービス | 「JCB ORIGINAL SERIESパートナー」でポイント2倍〜、東京ディズニーリゾート(R)関連のイベント招待、 JCBトッピング保険、最高2,000万円の海外旅行傷害保険 |

6.三井住友カード ゴールド(NL)

三井住友カード ゴールド(NL)は、国内有数のカード会社である三井住友カード株式会社が発行しているゴールドカードです。

カード番号や氏名、有効期限といったカード情報が券面の表裏どこにも表示されていないのが特徴です。これにより、デザイン性の高さと情報漏えいの防止という2つの効果があります。

このカードは、1年間で100万円以上のカード利用があると、翌年以降はずっと年会費5,500円が無料になるという特典があります。そのため、1年間集中してカードを利用し、その後は年会費無料で持ち続けることができます。

大手カード会社である三井住友カードが発行しているゴールドカードを、年会費無料で持てるのがこのカードの大きなメリットです。

年会費無料であるにも関わらず、空港ラウンジサービスや旅行傷害保険などゴールドカードとして最低限のサービスは付帯します。コストを抑えてダサくないクレジットカードを持ちたいなら、この三井住友カード ゴールド(NL)がおすすめです。

| 年会費 | 年間100万円以上の利用で翌年度以降無料(通常5,500円)(初年度無料) |

| ポイント還元率 | 0.5%〜 |

| ポイント名 | Vポイント |

| 国際ブランド | VISA、MasterCard |

| 電子マネー | iD |

| 付帯サービス | 最短5分で発行、宿泊予約・空港ラウンジサービス、海外・国内旅行傷害保険、ショッピング補償 |

ダサいと思われるクレジットカードの特徴3つ

先ほども説明したとおり、ダサいクレジットカードかどうかは人それぞれの考え方によります。ここでは、デートや接待、商談といった場面での支払いでダサいと思われるクレジットカードの特徴について説明します。

1.デザインが独特

ダサいと思われるクレジットカードの特徴1つ目は、デザインが独特であることです。具体的には、アニメやキャラクターデザインのカードはダサいと思われる可能性が高くなります。

いつも使うカードの券面に自分の好きなアニメやキャラクターが描かれていると、好きな方にとっては気分が上がります。しかし、デートや商談、接待といった場面だと、会計の場面で同席した人に券面を見られると軽い印象を与えてしまう恐れが…。

そのため独特なデザインのカードは、プライベートでのみ使用するようにしましょう。

2.発行会社が銀行系ではない

ダサいと思われるクレジットカードの特徴2つ目は、銀行系ではないこと。クレジットカードの発行会社は、大きく以下の5つに分類されます。

| 分類 | 発行会社の業態 | 代表的なカード |

|---|---|---|

| 銀行系 | 主に銀行のグループ会社 | 三井住友カード、JCBカード、アメリカン・エキスプレス・カード、ダイナースクラブカード |

| 流通系 | 小売業者やそのグループ会社 | 楽天カード、イオンカード |

| 信販系 | ローンを取り扱う信販会社 | オリコカード、ライフカード |

| 交通系 | 交通に関する会社やそのグループ会社 | 「ビュー・スイカ」カード、ANAカード、JALカード |

| 消費者金融系 | 消費者金融会社 | ACマスターカード |

流通系や信販系、交通系のカードは、割引特典が手厚いのが特徴です。そのため、日常生活で上手に活用すれば、生活費を大きく節約できるというメリットがあります。

ただ、銀行系以外のカードは利用する場面によってはダサいと思われる可能性があります。

その理由は、以下のとおりです。

- 銀行系カードとくらべると審査がゆるい

- 生活感が出てしまう

そのため周囲の見た目を気にする場面では、流通系や信販系、交通系のカードは適していません。

3.年会費が無料

ダサいと思われるクレジットカードの特徴3つ目は、年会費が無料であることです。

クレジットカードは、付帯サービスに応じて1,000円から十数万円の年会費がかかるのが一般的です。しかし、現在では年会費が完全無料のものも多数発行されています。

年会費無料カードのメリットは、コストがかからないためポイントなどでの節約効果が大きくなることです。ただ、周囲の目を意識する場面だと、以下のような印象を持たれてしまう恐れがあります。

- お金に困っている

- ケチ

- 損得で物事を判断する

そのため、クレジットカードでダサいと思われたくない場面では、年会費無料カードは使わないことをおすすめします。

ダサいと思われるクレジットカード5選

ここまでの内容を踏まえ、ダサいと思われる具体的なクレジットカードを5つ紹介します。

1.楽天カード

- 引用元

- 楽天カード公式サイト

楽天カードは、楽天グループで利用すると還元率は最大15%とお得なカードです。また、どこで使っても還元率1%とポイントが貯まりやすいカードのも大きな特徴。そのため、楽天のサービスを利用しない方にとってもメリットがあります。

このように楽天カードは普段使いはお得で人気が高いものの、使う場面によってはダサいと思われる可能性が高いカードです。

楽天カードは年会費無料でポイントが貯まりやすいことに広く知られており、周囲の人に節約家のイメージを与えてしまいます。そのため、ひと目を気にする場面では利用しないことをおすすめします。

また、楽天カードは多くの種類のデザインを選べるのも特徴です。

2023年10月時点で以下の11種類からも選ぶことができます。

個性的なデザインのカードが多いですね。

| 年会費 | 無料 |

| ポイント還元率 | 1%〜 |

| ポイント名 | 楽天ポイント |

| 国際ブランド | VISA・MasterCard・JCB・American Express |

| 電子マネー | 楽天Pay |

| 付帯サービス | 楽天サービスでの利用でポイント還元率アップ |

2.イオンカード(WAON一体型)

イオンカードは、全国のイオングループで5%OFFなど割引が受けられます。日常的な食料品や生活用品の購入費を節約できるのが大きなメリットです。

ただ、先ほど紹介した楽天カードと同様に生活感が強く、周囲の目を気にする場面での使用はあまり適していません。イオングループでの買い物専用カードとして活用しましょう。

| 年会費 | 無料 |

| ポイント還元率 | 0.5%〜 |

| ポイント名 | WAON POINT |

| 国際ブランド | VISA、MasterCard、JCB |

| 電子マネー | WAON |

| 付帯サービス | 全国のイオングループで割引・ポイントの優待、イオンシネマの料金がいつでも300円割引 |

3.Amazon MasterCard

- 引用元

- Amazon公式サイト

Amazon MasterCard(アマゾン・マスターカード)は、誰もが知っている総合通販サイトAmazonが三井住友カード株式会社と提携して発行しているクレジットカードです。

Amazonでの買い物代金の最大2%がAmazonポイントで還元されるため、Amazonユーザーにとっては節約効果が高くなっています。

発行会社も国内有数のカード会社である三井住友カードなので、紛失・盗難や不正利用の対策も万全です。

ただこのカードも、場面によっては周囲の人に悪い意味で節約家・倹約家の印象を与えてしまう恐れがあります。

そのため、Amazonや日常生活での買い物専用カードとして利用するようにしましょう。

| 年会費 | 無料 |

| ポイント還元率 | 1.0%〜2.0% |

| ポイント名 | Amazonポイント |

| 国際ブランド | MasterCard |

| 電子マネー | なし |

| 付帯サービス | Amazonプライム会員はAmazonでの還元率2.0%、非プライム会員でも還元率1.5%、コンビニで還元率1.5% |

4.ENEOSカード

ENEOSカードは、全国のENEOSでの給油料金が割引されるクレジットカードです。

C・P・Sの3種類が発行されており、毎月の給油量に応じてもっとも得なカードが変わります。

ENEOSカードは生活に必要なガソリン代や灯油代が節約できるのがメリットですが、見た目の印象として生活感が強く出てしまいます。

そのため、ENEOSでの給油専用カードとして利用し、周囲の目を気にする場面では使わないようにしましょう。

| カードタイプ | C | P | S |

|---|---|---|---|

| 年会費 | 1,375円(初年度無料) | 1,375円(初年度無料) | 1,375円(初年度無料) |

| ポイント還元率 | 1か月間のカード利用金額に応じてガソリン・経由が最大7円/リットル引き | 0.6%〜3.0% | 0.5%、ENEOSで1〜2円/リットル引き |

| ポイント名 | なし | ENEOSポイント | ENEOSポイント |

| 国際ブランド | VISA・JCB | VISA・JCB | VISA・JCB |

| 電子マネー | なし | なし | なし |

| 付帯サービス | ロードサービス、メンテナンス料金割引、レンタカー優待、環境支援 | ロードサービス、メンテナンス料金割引、レンタカー優待、環境支援 | ロードサービス、メンテナンス料金割引、レンタカー優待、環境支援 |

5.ACマスターカード

- 引用元

- アコムHP

ACマスターカードは、消費者金融会社であるアコムが発行しているクレジットカードです。多くのカード会社とは異なる独自の審査基準を採用しており、クレジットカードの審査に不安をお持ちの方でも発行される可能性が高くなっています。

券面デザインはアコムのクレジットカードだとわからないようになっているため、比較的人前でも利用しやすくなっています。

ただ、周囲の目を気にする場面で出すことを考えると、券面デザインはシンプルではあるものの洗練されているとは言いにくいのが現状です。

そのため、できることなら周囲の目を気にする場面では利用しないことをおすすめします。

| 年会費 | 無料 |

| ポイント還元率 | 0.25% |

| ポイント名 | なし(自動キャッシュバック) |

| 国際ブランド | MasterCard |

| 電子マネー | なし |

| 付帯サービス | 紛失盗難補償 |

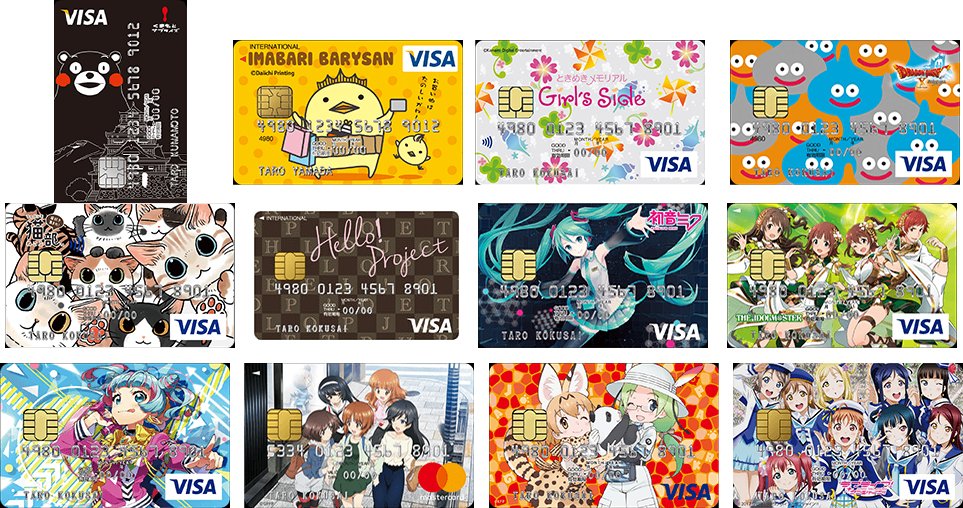

6.三井住友カード アニメ・ゲームのキャラクターカード

※2023年10月現在

※カードのポイントや付帯サービス、国際ブランドなどは、デザインにより大きく異なります。

三井住友カード株式会社は、アニメやゲームなどのキャラクターデザインのクレジットカードを多数発行しています。

通常のクレジットカードとは異なる個性的なデザインなので、ほかの人と被りにくい「自分だけの」カードを持っている気分に浸れるのが特徴です。

またカードの種類によっては、独自の入会特典やプレゼントが用意されています。

キャラクターカードは個性が強いため、周囲の目を気にする場面では利用しないことをおすすめします。

| 年会費 | 無料または1,375円 |

| ポイント還元率 | 0.5%〜 |

| ポイント名 | Vポイントなど |

| 国際ブランド | VISA、MasterCard |

| 電子マネー | iDなど |

| 付帯サービス | 紛失盗難補償 |

「ダサい」と思われる使い方

ダサいと思われないクレジットカードを使ったとしても、使い方によっては「ダサい」と思われてしまう可能性があります。ここでは、ダサいと思われる使い方について説明します。

1.利用限度額で使えない

クレジットカードの利用限度額が理由で使えないとダサいと思われる可能性が高くなります。

ホテルやレストランでクレジットカードが使えないと、会計に時間がかかってしまいスマートではありません。また、利用限度額が理由でカードが使えないと、周囲にお金に困っていたり浪費家だという印象を与えてしまう恐れがあります。

そのため、大切な場面では前もって利用限度額をチェックしておきましょう。

2.店頭でカード裏面のサインをする

ホテルやレストランなどでは、クレジットカードを会計で手渡すお店があります。このときカード裏面にサインがないと、その場でサインを求められることがあります。

クレジットカードは裏面にサインをすることによって利用できることが、カード会社の規約で決められています。そのため、カード裏面にサインがないカードを使おうとすると、その場でサインをするよう求められることが。

ホテルやレストランの会計でボールペンを借り、カード裏面にサインをするのは時間もかかりスマートではありません。

前もってカード裏面にサインをしておきましょう。

3.店頭でリボ払いと伝える

デートや商談、接待での食事などは、高額であっても自分が全額を支払わなければならない場面があります。そういったとき、リボ払いを活用すれば数回に分けて支払えます。リボ払いは金利手数料はかかるものの無理なく支払えるのがメリットです。

ただ、ホテルやレストランでの会計で「リボ払いで」と伝えることはおすすめできません。周囲の人に聞かれてしまうと、お金に困っている人だという印象を持たれてしまうからです。

ほぼすべてのカード会社は、カード会員専用WEBサイトやスマホアプリを使って支払い方法を変更できます。一旦1回払いで支払った代金を、後日リボ払いに変更できるということです。

そのため、周囲の目を気にする場面では1回払いで会計を済ませ、後日リボ払いに変更して負担を抑えるようにしましょう。

クレジットカードの審査に通らなかった時はカードローンがおすすめ

金利を抑えたい方はおすすめ!三井住友銀行カードローン

- 引用元

- 三井住友銀行カードローン:公式

| 利用限度額 | 800万円 |

|---|---|

| 審査時間 | 最短当日 |

| 融資までの時間 | 最短翌日 |

| 借入金利 | 年1.5%~14.5% |

| 無利息サービス | × |

| 土日の借入 | 〇 |

| 貸付対象 | お申し込みいただける方/お申込時の年齢が満20歳以上満69歳以下で、原則安定した収入のある方。 (年金収入のみの方はご利用いただけません)当行指定の保証会社であるSMBCコンシューマーファイナンス株式会社の保証を受けられる方。 |

| 対応可能な取引方法 | ATM、口座振込、スマホアプリ |

| 在籍確認 | 原則電話で在籍確認 |

| 郵送物 | × |

①新規契約者数No.1!アコム

- 引用元

- アコム:公式

| 利用限度額 | 800万円 |

|---|---|

| 審査時間 | 最短20分 |

| 融資までの時間 | 最短20分 |

| 借入金利 | 年3.0%~18.0% |

| 無利息サービス | 30日間 |

| 土日の借入 | 〇 |

| 貸付対象 | 20歳以上の安定した収入と返済能力を有する方 当社基準を満たす方であればご契約可 |

| 対応可能な取引方法 | インターネット・ATM・スマホATM・口座振替 |

| 在籍確認 | 〇 |

| 郵送物 | × |

アコムは、即日欲しい人向け・契約や手続きが簡単・初めての利用でも安心感があるカードローンランキングでNo.1と同時に、顧客数・融資残高の規模面は消費者金融の中でNo.1と人気もあり、安心して利用できるカードローンです。

また、3秒で簡易審査できる機能があるので、申込ブラックにならずに自分が審査通過可能か分かります。

しかし、この審査は簡易的なものなので、申込後の審査と違う結果になることは十分にあり得ます。

あくまで参考程度に活用してみてください。

さらに、初回借入のみ30日間金利0円サービスがあるので、初めて消費者金融で借入を行う人、少額で借りたい人はにはおススメです。

ナットクは、埼玉県久喜市と東京都渋谷区に拠点を持つリーディングテック株式会社が運営しています。全ての記事は日本証券業協会が認定する一種証券外務員資格を保有する者が内容を確認しています。

| 会社名 | リーディングテック株式会社 (LeadingTech Inc.) |

|---|---|

| 会社URL | https://leadingtech.co.jp/ |

| 登記上の本店所在地 | 埼玉県久喜市南栗橋5-19-12 |

| 東京支店所在地 | 東京都渋谷区円山町5-4 |

| 法人番号 | 4010601056469 |

| グループ会社 | デジマティクス株式会社 (Digimatics Inc.) |

| グループ会社URL | https://digimatics.jp/ |

| 適格請求書事業者登録番号 | T1030001144890 |

また、クレジットカードに関する正確な情報を提供するため、記事内の情報は以下の公的機関等を参照しています。

公益財団法人日本クレジットカウンセリング協会、一般社団法人クレジットカードアドバイザー協会、日本カード情報セキュリティ協議会、特定非営利活動法人日本ネットワークセキュリティ協会、一般社団法人日本資金決済業協会、一般社団法人日本クレジット協会、電子決済等代行事業者協会、日本クレジットカード協会

なお、当サイトは掲載各社(アコム株式会社等)からの広告収益をコンテンツ制作費に充てています。しかし、当サイトの掲載情報やランキングにおける提携事業者サービスへの評価は、提携の有無や金銭による影響を一切受けておりません。

クレジットカードの支払いやリボ払い等の返済についてお困りの方は、貸金業相談・紛争解決センターへご相談いただくか、0570-051-051までお電話ください。